国际视野下中国企业债券违约的若干法律问题研究(一)

俄乌站争与疫情封控等等种种因素叠加,中国资本市场也是暗流涌动。为吸引国际资本,2022年5月27日,中国人民银行、中国证监会、国家外汇管理局发布了联合公告〔2022〕第4号(关于进一步便利境外机构投资者投资中国债券市场有关事宜),自2022年6月30日起施行。这也是体现领导层提出的“中国开放的大门只会越开越大”。当然,除了加快完善债券基础设施、形成统一市场之外,债券相关的法律制度也需要接轨,而这方面,需要做的还有很多。因此应景地把发表过的一篇文章贴出来,英文版也已经发表在Capital Markets Law Journal.国际视野下中国企业债券违约的若干法律问题研究(一)FU Wang摘要:从2014年开始中国掀起了一波公司债券违约浪潮,这表明无风险的债券市场已经不复存在。全球范围内,债券违约中的法律问题无外乎三个主要方面,一是债券受托管理人的权责,二是违约事件和加速到期的确定,三是集体行动机制。本文重点考察了中国2020年债券违约法律框架的变化,涵盖了法律,法规,司法解释和市场文件等方面;并指出我国在借鉴了英美等发达市场经验的基础上,于上述三个核心问题都取得了进步、提升了与国际标准的兼容性,但对比之下,仍存在需要改进的不足之处。 关键词:债券违约 债券受托管理人 加速到期 集体行动条款一、 中国债券违约与法律框架的升级债券最初是为了资助战争而发明的,在接下来的几个世纪中,西方国家如英国对其进行了现代化改造,帮助政府融资用于各项支出。[1]如今,发行债券已成为为一个国家或企业筹集资金的最重要和最有效的方法之一。我国财政部从1981年开始发行债券,债券市场随着改革开放政策的发展也迅速扩大规模。截至2016年底,中国债券市场已成为仅次于美国的第二大债券市场。[2] 本文所指的“企业债券”是一个概括性用语,用于描述具有企业信用的实体发行的债券,不包括政府债券和金融债券。它主要包含以下几种类型的债券:[3] (1)企业债:由国家发展和改革委员会批准并在银行间市场和交易所市场交易,由中央国债登记结算有限责任公司登记结算;(2)公司债:中国证监会监管,仅在交易所债券市场交易;(3)银行间市场各类公司债券,例如短期融资券、中期票据、永续债券,定向债务融资工具、资产支持票据,项目收益票据,等等。这些债券发行与交易由中国人民银行主管的中国银行间市场交易商协会(以下简称“NAFMII”)监管,并由上海清算所登记结算。中国债券市场曾经的低违约率助力了市场的蓬勃发展。在资本市场不断开放的背景下,外国投资者不断涌入我国债券市场。2016年2月,中国人民银行取消了外国机构投资者的配额限制,允许他们在银行间债券市场进行更多投资。[4] 许多国家的负利率也相应使得中国市场更有吸引力。比如2018年中国10年期国债的收益率为3.62%,企业债券的平均收益率为4.78%。[5] 截至2018年3月,外资在我国境内债券的持有量达到了13.6亿元人民币,同比增长超过60%。[6] 当然,在这个过程中,中国债券市场也受到外国投资者的批评,比如债券回购业务不发达以及债券期货交易缺乏对手方,导致债券缺乏流动性。[7] 不过,有一点是西方发达市场所不具备的,即投资者通常无需担心债券违约,从而享受着无风险回报。但这一不败神话,终于在2014年被打破。此后一波违约潮开始让债券违约处置机制成为投资者和法律界关注的焦点。(一) 债券违约率不断上升引发关注2014年3月4日,上海超日太阳能科技股份有限公司宣布无法向投资者支付债券利息,宣告了我国国内市场首次债券违约。[8] 通常情况下,发行人如果出现财务困难,当地政府往往会提供救助,俗称“刚性兑付”。这种作法扭曲了市场机制,并给投资者带来了幻想。但在经济下行和资金紧张的背景下,刚性兑付计划无法再覆盖所有陷入困境的发行人,于是违约率不断上升。统计数据显示,绝大多数国内市场债券违约是非国有企业的违约,按发行人的数量计算,占违约的86.7%,按本金计算,占90%。”[9] 此外,离岸违约也意外出现。国有企业青海省投资集团在香港发行了美元债券,但在2009年2月拖欠了1,090万美元的利息,这是20年来的首次离岸违约。[10](资料来源:标普全球)。[11]笔者认为,从积极的角度来看,债券违约对我国而言实际上是一件好事。与美国债券市场相比,我国的债券违约率仍然很低,比如2018年我国市场风险较高的高收益债券和所有企业债券的违约率分别为0.95%和0.33%,而美国高收益债券的违约率则高于2%。[12] 没有违约的市场无法正常运作,因为无风险的环境会造成错觉,让投资者无法有效地对风险定价与投资。违约潮使得投资者更加关注两个方面:债券信用评级和违约处置机制。我国评级机构评级相对宽松,因为80%的发行人一直被评为AA或更高等级,高于标普、穆迪等全球性机构的评级。[13] 至于违约处置机制的不完善也引发了投资者的报怨,相关报道显示债务回收比率从2016年的46%下降至2020年的13%。[14](二) 债券违约处置的法律框架升级与实务难题面对债券违约的浪潮和投资者的批评,2019年,我国修改了法律、法规以及市场文件,针对现有的债券违约法律框架进行了重要升级。搭建新框架的相关法律及文件于2019年年底左右出台,并于2020年生效。为说明这种变化,本文将债券违约法律框架以2020年作为分界点,概括为两个阶段:2020年之前框架和2020年新框架。1. 2020年之前框架交易所债券市场主要由《中华人民共和国证券法》所规范,但2019年该法修订之前,只有一个条款涉及债券违约,即禁止违约发行人发行新债券。中国证监会在其2015年颁布的《公司债券发行与交易管理办法》[15]中规定,发行人应当在债券募集说明书(以下简称“债券说明书”)中约定构成债券违约的情形、违约责任及其承担方式以及公司债券发生违约后的诉讼、仲裁或其他争议解决机制。发行人应当为债券持有人聘请债券受托管理人,并订立债券受托管理协议;在债券存续期限内,由债券受托管理人按照规定或协议的约定维护债券持有人的利益。债券受托管理人由本次发行的承销机构或其他经中国证监会认可的机构担任。同时还规定债券受托管理人负责召集债券持有人会议,在发行人不能偿还债务时可以接受全部或部分债券持有人的委托,以自己名义代表债券持有人提起民事诉讼、参与重组或者破产的法律程序。 银行间债券市场的主要规范性文件是中国人民银行2008年发布的《银行间债券市场非金融企业债务融资工具管理办法》[16],该办法搭建了发行框架,NAFMII则进一步完善了相关规则。比如颁布了《银行间债券市场非金融企业债务融资工具持有人会议规程》(2013年修订)》[17](以下简称“《2013年会议规程》”),旨在明确债券违约后的持有人会议机制,通过会议提出解决方案。 与证监会管辖的交易所市场相比,银行间市场并没有给债券受托管理人留有一席之地。如果发生违约,召集人应召集债券持有人会议通过决议以采取进一步行动,例如诉讼或重组。实践中,会议召集人通常是债券承销商。《2013年会议规程》还提出了除债券说明书另有约定外,会议决议标准为66%+75%,即会议生效需要三分之二以上表决权数额持有人出席,决议生效则需要出席会议的持有人所持表决权的四分之三以上通过。至于与债券相关的司法诉讼,我国并没有特别的立法,所适用的法律规则与其他商事纠纷并无特别不同,比如《中华人民共和国民事诉讼法》和《中华人民共和国企业破产法》等等。这些法律中没有关于债券违约的特定规则,立法机关也并未预料到在2014年开始出现的这一波债券违约。2. 框架陈旧带来的实务难题债券违约引发了大量案件,不断对2020年之前的框架进行检验,从而发现了比较突出的三个法律问题。 第一个问题是谁应当在债券违约后的程序中起主导作用。这些程序包括持有人会议程序与针对发行人的司法程序。在交易所市场中,出现违约之时,作为债券受托管理人的承销商并不愿意召开债券持有人会议,因为它本身可能成为债券持有人怨气发泄的目标。着急的债券持有人往往指责承销商在债券说明书中存在虚假陈述,以及未预料到发行人的违约。这一利益冲突有时会使得债券受托管理人的架构瘫痪,出现无人负责的局面。即使债券受托管理人希望启动诉讼程序要求发行人承担义务,民事诉讼规则也未明确允许它以自己的名义提起民事诉讼。在银行间市场中,由于并未设置债券受托管理人,因此债券持有人必须独自提起诉讼。但根据我国的民事诉讼规则[18],在未明确约定管辖法院的情况下,“接收货币一方所在地为合同履行地”,成为管辖连接点,于是债券持有人往往在其住所地法院提起诉讼,导致同一笔债券违约的案件散布在我国各地,据测算到2019年底全国法院已受理400多起案件。[19]这些诉讼不仅增加了纠纷解决成本,而且不同法院针对同一批债券可能作出不同判决。可以说,缺乏一个主导者来代表债券持有人统一行事,造成了债券违约处置的拖延。比如,根据相关统计数据,截至2019年8月底,在300余笔违约债券中,只有53笔被成功处置。[20]第二个问题与债券说明书约定的违约事件和加速到期相关。我国债券发行文件中约定的违约事件通常仅限于延迟支付本息和发行人破产。实务中,发行人延迟付款时,由于轮候查封制度的存在,较为心急的单个债券持有人为了抢首轮查封以保护其利益,往往立刻启动诉讼程序并申请冻结发行人资产。这样一来,反而会迫使发行人进入破产程序,降低了债券重组的可能性,使得发行人难以摆脱困境。除此之外,即便没有出现违约事件,有些恐慌的投资者还可能以其他理由主张债券加速到期,比如援引合同法“预期违约”制度或者主张债券说明书“存在虚假陈述”,甚至对一些永续债券也要求加速到期。 第三个问题是债券持有人如何通过协商实现集体行动。《2013年会议规程》在司法程序中也受到质疑,比如有的持有人会主张这些会议规程仅仅是合同条款而非法律法规。即便持有人会议通过一项决议,不满意的债券持有人也往往以会议规程系格式条款、未尽到提示说明义务、不公平等理由主张决议无效。除此之外,对于持有人会议召开的法定人数和决议通过条件,也存在不同观点。 3. 2020新框架上述问题暴露出债券违约处置机制的内在缺陷,也引发了市场的呼声。为此,相应的法律文件陆续出台,逐步形成2020年新框架。对于交易所债券市场,《中华人民共和国证券法》于2019年进行了修订,并于2020年3月1日生效。该法律从更高层级上明确了债券受托管理人的地位,其中第92条规定:公开发行公司债券的,发行人应当为债券持有人聘请债券受托管理人,受托管理人应当由本次发行的承销机构或者其他经国务院证券监督管理机构认可的机构担任。债券发行人未能按期兑付债券本息的,债券受托管理人可以接受全部或者部分债券持有人的委托,以自己名义代表债券持有人提起、参加民事诉讼或者清算程序。对于银行间市场的债券,NAMFII于2019年12月发布了《银行间债券市场非金融企业债务融资工具受托管理人业务指引(试行)》(以下简称“《管理人业务指引》”),并修改了会议规程(以下简称“《2019年会议规程》”),两项文件的生效日期均为2020年7月1日[21]。 《管理人业务指引》首次将债券受托管理人引入了银行间市场,可以被指定为债券受托管理人的机构包括“(一)已取得债务融资工具主承销商业务资质的金融机构;(二)持有金融许可证的金融资产管理公司;(三)已取得债务融资工具承销商业务资质的信托公司;(四)具备债务融资工具业务经验,最近1 年内为债务融资工具注册发行出具过法律意见书的律师事务所”,前提是它们已在NAFMII中备案。发行人必须通过签署受托管理协议来指定债券受托管理人。在获得全部或部分债券持有人的授权后,债券受托管理人可以积极参与违约相关事务。 《2019年会议规程》也带来了一些重大变化。首先,违约债券的承销商是会议的召集人,而债券受托管理人必须出席该会议。其次,决议对参会及未参会的债券持有人产生相同的影响和约束力,无论他们是否出席会议以及如何投票。第三,会议的法定人数和决议条件已修改。除法律法规另有规定或发行文件另有约定外,出席持

俄乌站争与疫情封控等等种种因素叠加,中国资本市场也是暗流涌动。为吸引国际资本,2022年5月27日,中国人民银行、中国证监会、国家外汇管理局发布了联合公告〔2022〕第4号(关于进一步便利境外机构投资者投资中国债券市场有关事宜),自2022年6月30日起施行。这也是体现领导层提出的“中国开放的大门只会越开越大”。当然,除了加快完善债券基础设施、形成统一市场之外,债券相关的法律制度也需要接轨,而这方面,需要做的还有很多。因此应景地把发表过的一篇文章贴出来,英文版也已经发表在Capital Markets Law Journal.

国际视野下中国企业债券违约的若干法律问题研究(一)

FU Wang

摘要:从2014年开始中国掀起了一波公司债券违约浪潮,这表明无风险的债券市场已经不复存在。全球范围内,债券违约中的法律问题无外乎三个主要方面,一是债券受托管理人的权责,二是违约事件和加速到期的确定,三是集体行动机制。本文重点考察了中国2020年债券违约法律框架的变化,涵盖了法律,法规,司法解释和市场文件等方面;并指出我国在借鉴了英美等发达市场经验的基础上,于上述三个核心问题都取得了进步、提升了与国际标准的兼容性,但对比之下,仍存在需要改进的不足之处。

关键词:债券违约 债券受托管理人 加速到期 集体行动条款

一、 中国债券违约与法律框架的升级

债券最初是为了资助战争而发明的,在接下来的几个世纪中,西方国家如英国对其进行了现代化改造,帮助政府融资用于各项支出。[1]如今,发行债券已成为为一个国家或企业筹集资金的最重要和最有效的方法之一。我国财政部从1981年开始发行债券,债券市场随着改革开放政策的发展也迅速扩大规模。截至2016年底,中国债券市场已成为仅次于美国的第二大债券市场。[2] 本文所指的“企业债券”是一个概括性用语,用于描述具有企业信用的实体发行的债券,不包括政府债券和金融债券。它主要包含以下几种类型的债券:[3] (1)企业债:由国家发展和改革委员会批准并在银行间市场和交易所市场交易,由中央国债登记结算有限责任公司登记结算;(2)公司债:中国证监会监管,仅在交易所债券市场交易;(3)银行间市场各类公司债券,例如短期融资券、中期票据、永续债券,定向债务融资工具、资产支持票据,项目收益票据,等等。这些债券发行与交易由中国人民银行主管的中国银行间市场交易商协会(以下简称“NAFMII”)监管,并由上海清算所登记结算。

中国债券市场曾经的低违约率助力了市场的蓬勃发展。在资本市场不断开放的背景下,外国投资者不断涌入我国债券市场。2016年2月,中国人民银行取消了外国机构投资者的配额限制,允许他们在银行间债券市场进行更多投资。[4] 许多国家的负利率也相应使得中国市场更有吸引力。比如2018年中国10年期国债的收益率为3.62%,企业债券的平均收益率为4.78%。[5] 截至2018年3月,外资在我国境内债券的持有量达到了13.6亿元人民币,同比增长超过60%。[6] 当然,在这个过程中,中国债券市场也受到外国投资者的批评,比如债券回购业务不发达以及债券期货交易缺乏对手方,导致债券缺乏流动性。[7] 不过,有一点是西方发达市场所不具备的,即投资者通常无需担心债券违约,从而享受着无风险回报。但这一不败神话,终于在2014年被打破。此后一波违约潮开始让债券违约处置机制成为投资者和法律界关注的焦点。

(一) 债券违约率不断上升引发关注

2014年3月4日,上海超日太阳能科技股份有限公司宣布无法向投资者支付债券利息,宣告了我国国内市场首次债券违约。[8] 通常情况下,发行人如果出现财务困难,当地政府往往会提供救助,俗称“刚性兑付”。这种作法扭曲了市场机制,并给投资者带来了幻想。但在经济下行和资金紧张的背景下,刚性兑付计划无法再覆盖所有陷入困境的发行人,于是违约率不断上升。统计数据显示,绝大多数国内市场债券违约是非国有企业的违约,按发行人的数量计算,占违约的86.7%,按本金计算,占90%。”[9] 此外,离岸违约也意外出现。国有企业青海省投资集团在香港发行了美元债券,但在2009年2月拖欠了1,090万美元的利息,这是20年来的首次离岸违约。[10]

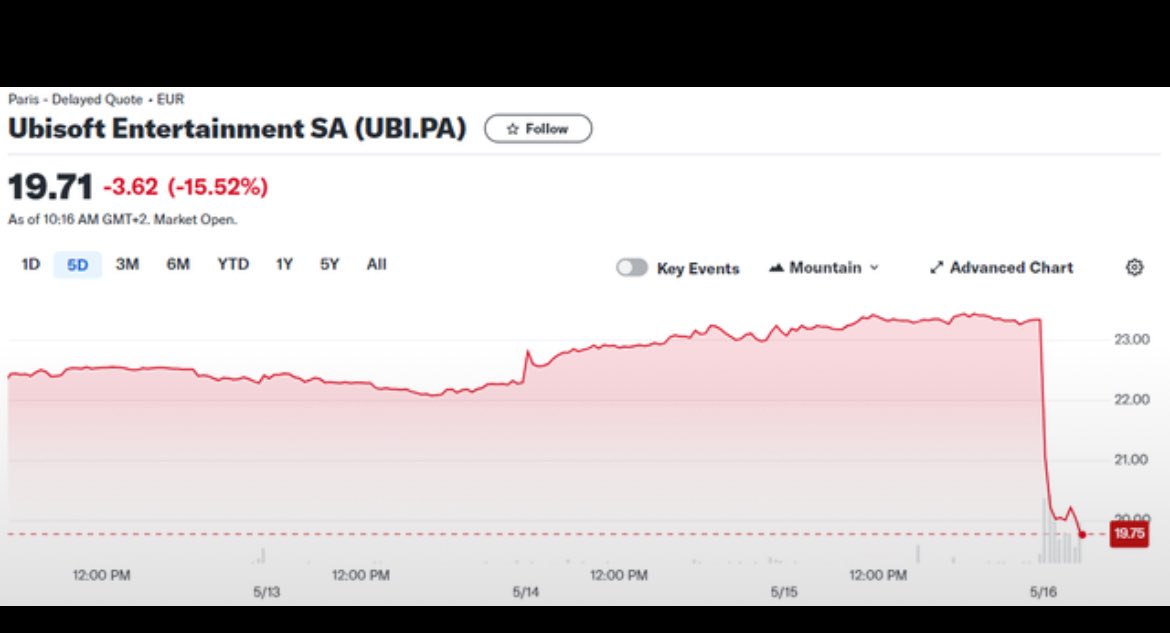

(资料来源:标普全球)。[11]

笔者认为,从积极的角度来看,债券违约对我国而言实际上是一件好事。与美国债券市场相比,我国的债券违约率仍然很低,比如2018年我国市场风险较高的高收益债券和所有企业债券的违约率分别为0.95%和0.33%,而美国高收益债券的违约率则高于2%。[12] 没有违约的市场无法正常运作,因为无风险的环境会造成错觉,让投资者无法有效地对风险定价与投资。违约潮使得投资者更加关注两个方面:债券信用评级和违约处置机制。我国评级机构评级相对宽松,因为80%的发行人一直被评为AA或更高等级,高于标普、穆迪等全球性机构的评级。[13] 至于违约处置机制的不完善也引发了投资者的报怨,相关报道显示债务回收比率从2016年的46%下降至2020年的13%。[14]

(二) 债券违约处置的法律框架升级与实务难题

面对债券违约的浪潮和投资者的批评,2019年,我国修改了法律、法规以及市场文件,针对现有的债券违约法律框架进行了重要升级。搭建新框架的相关法律及文件于2019年年底左右出台,并于2020年生效。为说明这种变化,本文将债券违约法律框架以2020年作为分界点,概括为两个阶段:2020年之前框架和2020年新框架。

1. 2020年之前框架

交易所债券市场主要由《中华人民共和国证券法》所规范,但2019年该法修订之前,只有一个条款涉及债券违约,即禁止违约发行人发行新债券。中国证监会在其2015年颁布的《公司债券发行与交易管理办法》[15]中规定,发行人应当在债券募集说明书(以下简称“债券说明书”)中约定构成债券违约的情形、违约责任及其承担方式以及公司债券发生违约后的诉讼、仲裁或其他争议解决机制。发行人应当为债券持有人聘请债券受托管理人,并订立债券受托管理协议;在债券存续期限内,由债券受托管理人按照规定或协议的约定维护债券持有人的利益。债券受托管理人由本次发行的承销机构或其他经中国证监会认可的机构担任。同时还规定债券受托管理人负责召集债券持有人会议,在发行人不能偿还债务时可以接受全部或部分债券持有人的委托,以自己名义代表债券持有人提起民事诉讼、参与重组或者破产的法律程序。

银行间债券市场的主要规范性文件是中国人民银行2008年发布的《银行间债券市场非金融企业债务融资工具管理办法》[16],该办法搭建了发行框架,NAFMII则进一步完善了相关规则。比如颁布了《银行间债券市场非金融企业债务融资工具持有人会议规程》(2013年修订)》[17](以下简称“《2013年会议规程》”),旨在明确债券违约后的持有人会议机制,通过会议提出解决方案。

与证监会管辖的交易所市场相比,银行间市场并没有给债券受托管理人留有一席之地。如果发生违约,召集人应召集债券持有人会议通过决议以采取进一步行动,例如诉讼或重组。实践中,会议召集人通常是债券承销商。《2013年会议规程》还提出了除债券说明书另有约定外,会议决议标准为66%+75%,即会议生效需要三分之二以上表决权数额持有人出席,决议生效则需要出席会议的持有人所持表决权的四分之三以上通过。

至于与债券相关的司法诉讼,我国并没有特别的立法,所适用的法律规则与其他商事纠纷并无特别不同,比如《中华人民共和国民事诉讼法》和《中华人民共和国企业破产法》等等。这些法律中没有关于债券违约的特定规则,立法机关也并未预料到在2014年开始出现的这一波债券违约。

2. 框架陈旧带来的实务难题

债券违约引发了大量案件,不断对2020年之前的框架进行检验,从而发现了比较突出的三个法律问题。

第一个问题是谁应当在债券违约后的程序中起主导作用。这些程序包括持有人会议程序与针对发行人的司法程序。

在交易所市场中,出现违约之时,作为债券受托管理人的承销商并不愿意召开债券持有人会议,因为它本身可能成为债券持有人怨气发泄的目标。着急的债券持有人往往指责承销商在债券说明书中存在虚假陈述,以及未预料到发行人的违约。这一利益冲突有时会使得债券受托管理人的架构瘫痪,出现无人负责的局面。即使债券受托管理人希望启动诉讼程序要求发行人承担义务,民事诉讼规则也未明确允许它以自己的名义提起民事诉讼。

在银行间市场中,由于并未设置债券受托管理人,因此债券持有人必须独自提起诉讼。但根据我国的民事诉讼规则[18],在未明确约定管辖法院的情况下,“接收货币一方所在地为合同履行地”,成为管辖连接点,于是债券持有人往往在其住所地法院提起诉讼,导致同一笔债券违约的案件散布在我国各地,据测算到2019年底全国法院已受理400多起案件。[19]这些诉讼不仅增加了纠纷解决成本,而且不同法院针对同一批债券可能作出不同判决。可以说,缺乏一个主导者来代表债券持有人统一行事,造成了债券违约处置的拖延。比如,根据相关统计数据,截至2019年8月底,在300余笔违约债券中,只有53笔被成功处置。[20]

第二个问题与债券说明书约定的违约事件和加速到期相关。我国债券发行文件中约定的违约事件通常仅限于延迟支付本息和发行人破产。实务中,发行人延迟付款时,由于轮候查封制度的存在,较为心急的单个债券持有人为了抢首轮查封以保护其利益,往往立刻启动诉讼程序并申请冻结发行人资产。这样一来,反而会迫使发行人进入破产程序,降低了债券重组的可能性,使得发行人难以摆脱困境。除此之外,即便没有出现违约事件,有些恐慌的投资者还可能以其他理由主张债券加速到期,比如援引合同法“预期违约”制度或者主张债券说明书“存在虚假陈述”,甚至对一些永续债券也要求加速到期。

第三个问题是债券持有人如何通过协商实现集体行动。《2013年会议规程》在司法程序中也受到质疑,比如有的持有人会主张这些会议规程仅仅是合同条款而非法律法规。即便持有人会议通过一项决议,不满意的债券持有人也往往以会议规程系格式条款、未尽到提示说明义务、不公平等理由主张决议无效。除此之外,对于持有人会议召开的法定人数和决议通过条件,也存在不同观点。

3. 2020新框架

上述问题暴露出债券违约处置机制的内在缺陷,也引发了市场的呼声。为此,相应的法律文件陆续出台,逐步形成2020年新框架。对于交易所债券市场,《中华人民共和国证券法》于2019年进行了修订,并于2020年3月1日生效。该法律从更高层级上明确了债券受托管理人的地位,其中第92条规定:公开发行公司债券的,发行人应当为债券持有人聘请债券受托管理人,受托管理人应当由本次发行的承销机构或者其他经国务院证券监督管理机构认可的机构担任。债券发行人未能按期兑付债券本息的,债券受托管理人可以接受全部或者部分债券持有人的委托,以自己名义代表债券持有人提起、参加民事诉讼或者清算程序。

对于银行间市场的债券,NAMFII于2019年12月发布了《银行间债券市场非金融企业债务融资工具受托管理人业务指引(试行)》(以下简称“《管理人业务指引》”),并修改了会议规程(以下简称“《2019年会议规程》”),两项文件的生效日期均为2020年7月1日[21]。

《管理人业务指引》首次将债券受托管理人引入了银行间市场,可以被指定为债券受托管理人的机构包括“(一)已取得债务融资工具主承销商业务资质的金融机构;(二)持有金融许可证的金融资产管理公司;(三)已取得债务融资工具承销商业务资质的信托公司;(四)具备债务融资工具业务经验,最近1 年内为债务融资工具注册发行出具过法律意见书的律师事务所”,前提是它们已在NAFMII中备案。发行人必须通过签署受托管理协议来指定债券受托管理人。在获得全部或部分债券持有人的授权后,债券受托管理人可以积极参与违约相关事务。

《2019年会议规程》也带来了一些重大变化。首先,违约债券的承销商是会议的召集人,而债券受托管理人必须出席该会议。其次,决议对参会及未参会的债券持有人产生相同的影响和约束力,无论他们是否出席会议以及如何投票。第三,会议的法定人数和决议条件已修改。除法律法规另有规定或发行文件另有约定外,出席持有人会议的债务融资工具持有人所持有的表决权数额应超过本期债务融资工具总表决权数额的50%,会议方可生效。普通的决议应当由持有本期债务融资工具表决权超过总表决权数额50%的持有人同意后方可生效;针对特别议案的决议,则需要90%。特别议案的是导致债券等关键条款(如本金、利息、付款时间表、增信安排等)发生重大变化的议案。

与此同时,2019年12月,最高人民法院在与中国人民银行,中国证监会举行会议专门讨论债券违约问题,随后发布了会议纪要草案以征询公众意见。2020年7月15日,最高法院正式发布了《全国法院审理债券纠纷案件座谈会纪要》(以下简称“债券纪要”),总共34条,涉及债券违约的方方面面。比如,《债券纪要》解决了管辖权问题,明确普通债券违约由发行人住所地人民法院管辖。该纪要也明确承认债券受托管理人的作用,提出债券持有人会议通过的合法决议对所有债券持有人具有约束力,并规定了关于加速到期的一些裁判原则。

在笔者看来,通过建立2020年新框架,债券违约的处置机制得到了全面升级,尤其是在三个方面:债券发行架构,违约事件与加速到期,集体行动机制。这较大地弥补了目前市场的缺陷,为投资者注入了信心。在建立新框架的过程中,中国或多或少地借鉴了国际资本市场相关法律。在当前国际资本市场上,最盛行的准据法为普通法。许多国家的债券通常根据英国法律或纽约州法律发行。准据法与发行的交易所所在地关系并不大,大量选择英国法的欧元债券在卢森堡发行上市[22]。有学者研究了2006-2013年期间欧元区的主权债券发行,发现在金融危机期间,选择英国法或纽约法而不是发行人的国内法,有助于降低主权债务融资成本[23]。为此,笔者认为,新框架建立之后,我们仍应进一步研究与对比国外发达市场债券违约处置的普通法规则,以提高中国市场规则的兼容性。

二、 债券受托人的思考

债券发行涉及不同的中介机构,如经理行、承销商、受托管理人、财务代理人等,由此形成不同架构。对于普通法国家,债券受托管理人(bond trustee)是其债券市场的主要特征。比如,根据英国法律,发行人通常通过信托契据(Trust Deed)指定债券受托管理人的权利、义务,明确债券受托管理人服务于债券持有人的利益。

对于大陆法国家,由于信托制度不被承认或者不够发达,则转而采用财务代理人(fiscal agent)架构。财务代理人通过签定代理协议担任发行人的代理人,负责向债券持有人支付本息。与债券受托管理人不同,财务代理人不代表债券持有人利益,因此在这个架构之下,债券持有人自己必须对违约的发行人采取法律行动。

相比之下,债券受托管理人架构因更加灵活而受到欢迎。在这种信托结构中,受托人管理由债券付款本息及其他收益组成的信托财产,债券持有人则作为受益人,从实务操作角度而言较为便利:对于发行人而言,与代表众多债券持有人的受托管理人打交道将降低交易成本。受托管理人将行使其酌情处置权以应对诸如违约事件或者债券中其他可能触发违约的复杂条款,而不是动辄宣布违约并主张加速到期。如果债券需要担保,受托管理人可以直接将担保权登记于其名下,最大程度地减少了分别登记至债券持有人的麻烦。在发行人违约的情况下,受托管理人将在违约处置法律程序中起主导作用,而债券持有人通常无需采取任何行动,除非受托管理人应当作为而不作为。有学者曾评价:“如果没有受托人,则诉讼权属于债券持有人,债券持有人需要承担多重诉讼的风险,并且不听话的债券持有人会采取不适当的行动。”[24]

作为合同安排,受托管理人的权力由《信托契据》明确。例如,《欧洲中期债券信托契据》(Euro Medium Term Note(EMTN) Trust Deed)规定,受托管理人可以“在其酌情决定权下,不另行通知,采取它认为适合的针对发行人的程序和/或其他行动,以督促发行人履行在本债券及契据项下的义务”。[25] 该《信托契据》同时明确,该权力仅限于受托管理人行使,债券持有人无权行使。[26] 受托管理人在行使权力时具有“绝对自由裁量权”(absolute discretion),但受到“谨慎义务”(duty of care)的约束,这要求受托人“表现出谨慎和尽职”以避免“任何过失,违约,违反责任或违反信任”。[27]同时,为了制衡受托管理人此种权力,债券持有人可以通过“特别议案决议”(Extraordinary Resolution),迫使受托管理人对发行人采取法律程序,或罢免受托管理人。[28]

债券受托管理人架构在英国债券市场占主导地位,统计数据显示,2016年和2017年分别有88%和90%的英国债券发行人使用这种结构。[29]在其他普通法国家中,这种结构得到了广泛使用,甚至受到立法的强制要求。比如在美国,根据1939年《信托契据法》(Trust Indenture Act)的要求,在所有SEC注册的债券中,必须设置受托管理人。该法律不仅为受托管理人的角色和职责设定了标准,而且还规定了其报酬和补偿机制。除了普通法国家外,一些欧洲国家甚至伊拉克在主权债务发行中也采用了普通法为准据法,相应也设置了债券受托管理人结构。[30]

(一) 中国债券受托管理人VS普通法债券受托管理人

债券受托管理人架构提供了一种处理债券违约的便捷方法,受托管理人在违约事务中起主导作用,避免债券持有人直接被拖入一场漫长复杂的司法程序中。我国借鉴了这一制度,在2020年新框架中正式将债券受托管理人的概念纳入证券法。但我国债券受托管理人,与普通法国家的债券受托管理人存在许多不同之处。因此,需要进一步辨析。[31]

首先,我国债券受托管理人确实可以代表债券持有人行事。但是,我国债券受托管理人是否属于《中华人民共和国信托法》(以下简称“《信托法》”)所规定的受托人,其实争议不少。该法第二条规定:本法所称信托,是指委托人基于对受托人的信任,将其财产权委托给受托人,由受托人按委托人的意愿以自己的名义,为受益人的利益或者特定目的,进行管理或者处分的行为。

对于中国的信托法,著名的英国金融法学者与律师Philip Wood曾评价到:“中国于2001年颁布了一部信托法,这可能是过去25年世界法律中最重要的法律事件之一”。[32] 在普通法概念下,信托涉及到信托财产的转移,由受托人持有资产。但我国信托法在立法时有意淡化了财产所有权转移的特征,因为担心普通百姓会担心失去对财产的控制权,从而抵制立法。[33] 于是立法使用了“委托给”这样模糊的词语而不是“转移给”,容易在实务中造成混乱。市场上涉及有形资产作为信托财产时,更是自行创设出各种“财产收益权”以回避所有权转移的问题以及因此引发的税赋。我国债券在存托清算系统中是直接登记在债券持有人名下的,债券受托管理人并未持有信托财产,如果直接界定为信托法下的管理人会受到较大争议。

其次,我国《信托法》第11条明确规定的信托无效情形之一是“专以诉讼或者讨债为目的设立信托”。如果严格解释这一法律条文,则债券受托管理人不应被视为《信托法》规定的受托人,因为该债券受托管理人的主要义务在于代表债券持有人提起司法程序要求发行人或者担保人偿还债券本息,即“诉讼”加“讨债”。

第三,在英国债券受托管理人架构下,并不允许债券持有人直接对发行人提起诉讼,仅有受托管理人具有这种权力。在Elektrim SA v Vivendi Holdings 1 Corp [2008] EWCA Civ 1178中,债券持有人Vivendi在佛罗里达州提起一个法律诉讼中,主张发行人Elektrim公司存在欺诈行为,并声称受托管理人Law Debenture Trust Corporation Plc违反了其信托义务。发行人则起诉到英国高等法院(England and Wales High Court)申请要求反诉讼禁令,禁止Vivendi提起该法律诉讼。英国高等法院同意了发行人的申请并颁布了反诉讼禁令,Elektrim公司不服提起上诉,但被英国上诉法院(England and Wales Court of Appeal)驳回。在裁判文书中,Collins法官写到:

“受托管理人制度的目的是确保所有债券持有人都通过受托管理人行事。这确保了债券持有人之间没有竞争,在投资回报中享有平等的份额。在全部债券持有人受到损失时,如果允许单个债券持有人自主提出索赔,则会引发受托管理人和单个债券持有人的多重诉讼或重复诉讼”。“信托契据第10.2条中的“强制履行”(enforce performance of)债券一词并不限于主张特定履行(specific performance),必须至少扩大到对不偿还债券本息所造成损失的各类索赔。该用语应包括任何旨在维护债券持有人权利的主张(笔者注:即不仅是合同诉讼,还包括以欺诈为由的侵权诉讼)。[34]

可以说,通过受托管理人主张权利是英国法项下该架构的本质特征。但我国债券受托管理人并没有相应的独立自主权,发生违约时,它必须先获得所有或部分债券持有人的授权,然后再采取任何法律行动。从这个意思上来说,更象是代理律师。

第四,债券受托管理人的任职资格和利益冲突规定有所不同。英国债券市场中,尽管对债券受托管理人没有法定的门槛,但通常的做法是,由获得授权的信托公司来充当受托管理人。此类提供公司信托服务的信托公司必须在英国或欧盟成立,并在英国设有营业地,最低股本为25万英镑,其中超过10万英镑必须以现金支付。[35]在美国,债券的受托管理人必须是获得美国SEC许可的机构,且资本和盈余不少于150,000美元。更重要的是,为了避免利益冲突,受托管理人不能是债券的承销商,也不得直接或间接地由承销商控制。[36]

在我国2020年新框架中,并没有提到债券受托管理人的资本门槛。但这并不重要,从实务角度看,即使适用英国或美国的同等资本要求,这些候选机构(主承销商、金融资产管理公司、信托公司、律师事务所)很轻松就能越过这个门槛。但我国2020年新框架似乎忽略了利益冲突,直接允许债券承销商成为债券受托管理人的第一层次候选人,在笔者看来这并不妥当。在我国债券市场中,债券发行中的其他功能(如存托和清算)由中央结算公司或上海清算所等法定存管机构执行,债券承销商主要职责之一是准备债券说明书。许多承销商是大型银行或证券公司。当违约发生时,债券投资者更愿意从这些财大气粗的中介机构中挽回损失,而并不寄过多希望于那些已经陷入困境中的发行人。国际市场亦是如此,持有人往往主张债券说明书中存在虚假陈述甚至欺诈,将承销商诉至法院。例如,在美国1976年的Escott v. BarChris Construction Corporation案中,地区法官Mclean就明确了这种因果关系:

“承销商说,债券说明书是发行人公司的说明书,而不是承销商的说明书。毫无疑问,这是他们习惯地对待它的方式。但是美国证券法没有承认这种区别。如果债券说明书虚假,承销商与发行人同样要负责,因为潜在的投资者在确定是否购买证券时信赖了承销商的声誉。” [37]

我国的投资者已经依葫芦画瓢,比如投资者已经将无法偿还的五洋建设债券的承销商德邦证券有限公司于2019年5月诉至浙江杭州中级法院,成为追究债券承销商责任的首例案件。[38]因此,如果忽视这种利益冲突,笔者认为可能会使承销商无法发挥其作为债券受托管理人的作用。

(二) 改进我国债券受托管理人的建议

债券受托管理人架构作为普通法债券市场的基石,目的在于代表债券持有人的不同利益,以便实现快速集体行动的目标。但我国债券受托管理人的设计能否实现这一目的还有待观察。由于种种原因,债券受托管理人更像是诉讼代理人,而不像《信托法》中的受托人。前者需要债券持有人的授权才能采取行动,而后者则可以依照信托文件自主享有酌处权。律师事务所作为债券受托管理人的候选机构之一,从另一方面可以印证这一观点。我国引入债券受托管理人,比以往有较大进步,因为管理人要起到主导作用,提升了债券违约后的响应能力,较好地解决了一些程序性问题,但是不足之处在于当债券受托管理人试图处理违约时,缺乏酌处权可能会阻止它采取明智的行动,而利益冲突可能会阻止它迅速采取行动。此外,受托管理人还可能不得不与那些急于查封资产的“独狼”型债券持有人竞争。

笔者认为,债券市场瞬息万变,法律亦需不断发展升级,这样才能增强投资者的信心。我国已迈出了第一步,放弃了一种不太适应的财务代理人结构,应该考虑更进一步,对《信托法》进行修订,以适应债券市场的需求。毕竟,《信托法》颁布之时,还不存在债券违约。比如对于信托财产的界定,随着信托的观念慢慢被社会接收,以前的担心已经显得过时,不如及时明确概念。法律也是不断变化以适应市场的,即使在普通法管辖区,也有学者注意到债券信托也与正常的信托有所区别,因为信托财产是间接的(circular)。在新西兰,立法者甚至试图用“监督人”(supervisor)代替“受托人”(trustee)一词,以便将债券受托管理人与其他受托人区分开。[39] 当然,名称是什么并不是最重要的,最重要的是债券受托管理人的权力和职责。因此我们可以加以改进兼容国际标准,以使得我们的市场对外国投资者更加有吸引力。

(未完待续)

[1] Stephen G Cecchetti and Kermit L Schoenholtz, Money, Banking, and Financial Markets (Fifth Edition, McGraw-Hill Education 2017) ,第134页。

[2] Grace Xing Hu, Jun Pan and Jiang Wang, ‘Chinese Capital Market: An Empirical Overview’ [2017] SSRN Electronic Journal <https://www.ssrn.com/abstract=3095056> 访问时间 2020年6月10日。

[3] Chi Zhang, ‘The Segmented Regulatory System of the Bond Markets in China: Current Situation, Causes and Reform’ (2020年) 15 Capital Markets Law Journal 175。

[4] 中国人民银行公告〔2016〕第3号。

[5] James Kynge, ‘Default Risk Casts Shadow over Foreign Demand for China Bonds’ Financial Times (2018年6月27日) <https://www.ft.com/content/3ecb0f98-7a12-11e8-8e67-1e1a0846c475> 访问时间2020年6月6日。

[6] 同上注。

[7] Daniela Gabor, ‘China Should Not Remake Its Bond Markets in US Image’ Financial Times (2019年6月13日) <https://www.ft.com/content/892aeeb8-8d31-11e9-b8cb-26a9caa9d67b> 访问时间 2020年6月6日。

[8] Jamil Anderlini, ‘China Suffers First Corporate Bond Default’ Financial Times (7 March 2014) <https://www.ft.com/content/d4ccd956-a5cb-11e3-9818-00144feab7de> 访问时间 2020年6月6日。

[9] Edward White, ‘Chinese Corporate Bond Defaults Hit Record High, Fitch Says’ Financial Times (2019年1月21日) <https://www.ft.com/content/0bf4a6e8-1d31-11e9-b126-46fc3ad87c65> 访问时间 2020年6月6日。

[10] Don Weinland, ‘China Local Governments Sound Alarm on Debt Obligations’ Financial Times (2019年9月5日) <https://www.ft.com/content/5093658a-ced1-11e9-b018-ca4456540ea6> 访问时间 2020年6月6日。

[11] Umesh Desai, ‘Record Bond Defaults as China Lifts Credit Allocation’ Asia Times (2020年1月7日) <https://asiatimes.com/2020年/01/record-bond-defaults-as-china-lifts-credit-allocation/> 访问时间 2020年6月9日。

[12] McCabe Adam, ‘Why China’s Bond Defaults Are Actually a Good Thing’ Financial Times (2018年12月19日) <https://www.ft.com/content/da80aa2a-03a5-11e9-9d01-cd4d49afbbe3> 访问时间 2020年6月6日。

[13] Hudson Lockett and Yizhen Jia, ‘China’s Bond Market Is Opening — but Are the Rating Agencies Ready?’ Financial Times (2019年4月4日) <https://www.ft.com/content/e6ea3c7c-55f8-11e9-91f9-b6515a54c5b1> 访问时间 2020年6月6日。

[14] Sun Yu, ‘China Bond Investors Battle to Claim Cash after Defaults’ Financial Times (2020年1月9日) <https://www.ft.com/content/09dda1e4-31e8-11ea-9703-eea0cae3f0de> 访问时间 2020年6月9日。

[15] 中国证券监督管理委员会令第113号。

[16] 中国人民银行令(〔2008〕第1号)。

[17] 中国银行间市场交易商协会公告[2013]12号。

[18] 参见《最高人民法院关于适用〈中华人民共和国民事诉讼法〉的解释》第18条。

[19] Qinqin Peng, ‘In Depth: China Responds to Default Wave With New Legal Frameworks’ Caixin (2019年12月30日) <https://www.caixinglobal.com/2019-12-30/in-depth-china-responds-to-default-wave-with-new-legal-frameworks-101499147.html> 访问时间 2020年6月15日。

[20] 同上

[21] 中国银行间市场交易商协会公告[2019]25号。

[22] Patrick BG van der Wansem, Lars Jessen and Diego Rivetti, ‘Issuing International Bonds:A Guidance Note’ [2019] MTI Global Practice <http://documents1.worldbank.org/curated/en/491301554821864140/pdf/Issuing-International-Bonds-A-Guidance-Note.pdf>2020年9月28日访问。

[23] Foreign-Law Bonds: Can They Reduce Sovereign Borrowing Costs? (Publications Office 2018) <https://data.europa.eu/doi/10.2866/789348> 2020年9月28日访问。

[24] Andrew Haynes, Law Relating to International Banking (Bloomsbury Professional 2018) 128页.

[25] ‘EMTN Trust Deed’ (Practical Law) <http://uk.practicallaw.thomsonreuters.com/0-201-8282?comp=pluk&transitionType=Default&contextData=(sc.Default)&firstPage=true&bhcp=1&OWSessionId=NA&skipAnonymous=true> 访问时间 2020年6月15日, 第10.1条。

[26] 同上注第11.2条。

[27] 同上注第15.1和15.17条。

[28] 同上注第11.1和21.2条。

[29] ICMA-NAFMII Working Group, ‘International Practices of Bond Trustee Arrangements’ <https://www.icmagroup.org/assets/documents/About-ICMA/APAC/ICMA-NAFMII-WG-International-Practices-of-Bond-Trustee-Arrangements-031218.pdf>.

[30] 同上

[31] 在中国法律当中,叫管理人的还存在其他概念,比如破产管理人。

[32] Philip Wood ‘Commercial Notions and Equitable Potions’ in Sarah Worthington (ed), Commercial Law and Commercial Practice (Hart 2003).

[33] 江平口述,陈夏红整理:《沉浮与枯荣:八十自述》,法律出版社2010年9月第1版,415页。

[34]Elektrim SA v Vivendi Holdings 1 Corp [2008] EWCA Civ 1178,第91,92段。

[35] Trustee Act 1925 s. 68, Public Trustee Act 1906, The Public Trustee (Custodian Trustee) Rules 1975.

[36] Trust Indenture Act of 1939, s. 310.

[37] 283 F. Supp. 643 (S.D.N.Y. 1976).

[38] 朱琳娜:全国首例公司债券欺诈发行民事赔偿案开庭',《上海证券报》(2019年5月16日)报道。http://stock.cnstock.com/stock/smk_zq/201905/4375881.htm.访问时间2020年6月20日。

[39] Benjamin Liu, ‘The Contractual Nature of Bond Trusts and Security Trusts’ (2017) 8 Journal of Business Law 680-697.

来源:知乎 www.zhihu.com

作者:FU Wang

【知乎日报】千万用户的选择,做朋友圈里的新鲜事分享大牛。

点击下载

![【XGAMER 元代碼 - 主題曲: 寂聲 (日本語)】 日語歌詞: Verse 1 目を閉じたいだけ 気にしていないふうに... 内の信念は 正しくない 風と海[真実を]告げて 失くしない 幻がなくて Chorus: 徹夜で戦った 日差し...](https://scontent.fdsa2-1.fna.fbcdn.net/v/t15.5256-10/336656091_162215126698640_3843734250325810940_n.jpg?stp=dst-jpg_p600x600&_nc_cat=102&ccb=1-7&_nc_sid=08861d&_nc_ohc=kQATFNXRo-kAX9EeaEw&_nc_ht=scontent.fdsa2-1.fna&oh=00_AfCnUOW2Bv6j_cgJTtG7RU2CcjvsthXu1Pj6XjGBE5943w&oe=641C69A7#)